Umsatzsteuer-Voranmeldungen müssen von Unternehmern monatlich oder vierteljährlich beim zuständigen Finanzamt abgegeben werden. Damit wird bereits angefallene Umsatzsteuer (meist 19, manchmal auch nur 7 Prozent) gemeldet und gegebenenfalls auch gleich abgeführt.

Erhaltene Umsatzsteuer und gezahlte Umsatzsteuer (die wird dann Vorsteuer genannt) werden gegeneinander aufgerechnet. Dabei ergibt sich entweder eine Zahlung ans Finanzamt oder ein Guthaben.

Beispiel: Max hat im März umsatzsteuerpflichtige Einnahmen von 5.950 € und Ausgaben von 1.190 €. Die zu zahlende Umsatzsteuer errechnet sich wie folgt:

| Einnahmen | |

|---|---|

| Rechnung über 5.000 € (plus 950 € Umsatzsteuer) | 950 € Umsatzsteuer |

| Ausgaben | |

| Rechnung über 1.000 € (plus 190 € Umsatzsteuer) | 190 € Vorsteuer |

| = Umsatzsteuerzahlung März | 760 € |

Max muss 760 € (950 € Umsatzsteuer abzüglich 190 € Vorsteuer) für die Umsatzsteuervoranmeldung März an das Finanzamt zahlen.

Das Prinzip dabei ist dem der Lohn- oder Einkommensteuervorauszahlung ähnlich, denn: Es handelt sich um eine Vorauszahlung auf die Jahresumsatzsteuer. Das mindert zum Einen das Ausfallrisiko fürs Finanzamt, es verteilt zum Anderen aber auch eine eventuelle Steuerlast für den Unternehmer über das ganze Jahr.

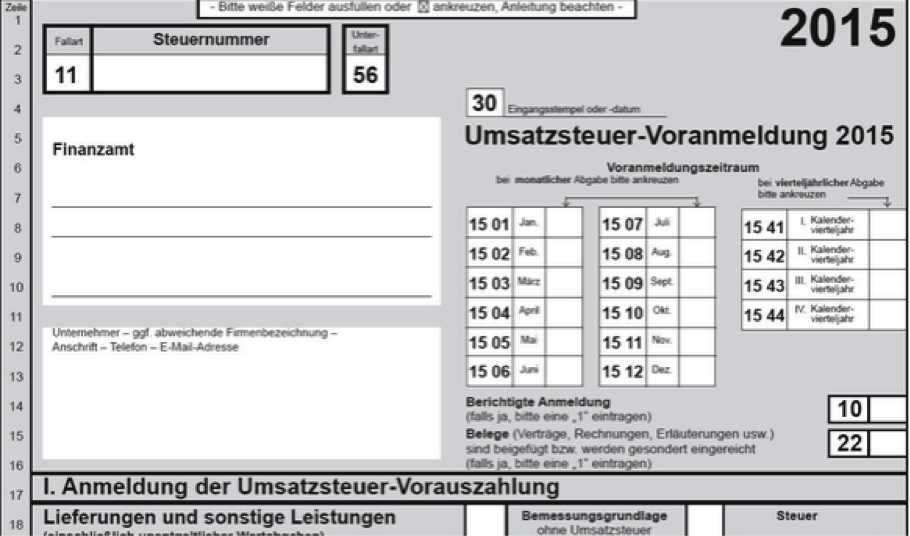

Wie oft muss ich meine Umsatzsteuer-Voranmeldung abgeben?

Der Abgabezeitraum für die Umsatzsteuervoranmeldung richtet sich nach der gezahlten Umsatzsteuer aus dem Vorjahr. Sie dürfen den Abgabezeitraum nicht selbstständig bestimmen, sondern bekommen eine Benachrichtigung vom Finanzamt, falls sich Ihr Abgabezeitraum ändert.

Es gibt folgende Abgabezeiträume:

- Bis 1.000 € Zahllast (Höhe der Umsatzsteuer im Vorjahr): keine Voranmeldung, es genügt eine Umsatzsteuerjahreserklärung

- 1.000,01 € – 7.500 € Zahllast: vierteljährliche Voranmeldung

- Mehr als 7.500 € Zahllast: monatliche Voranmeldung der Umsatzsteuer

Achtung: Haben Sie Ihr Unternehmen neu gegründet, müssen Sie im Jahr der Gründung und dem darauf folgenden Jahr eine monatliche Voranmeldung abgeben.

Wann muss ich meine Voranmeldung abgeben?

Die Voranmeldung ist bis zum 10. Tag nach Ablauf des betreffenden Zeitraums bei Ihrem zuständigen Finanzamt einzureichen. Die Voranmeldung für den Januar ist also spätestens am 10. Februar von Ihnen abzugeben. Keine Regel ohne Ausnahme: Auf Antrag kann Ihnen eine Dauerfristverlängerung gewährt werden. Damit verlängert sich die Frist für die Umsatzsteuer-Voranmeldung um einen Monat. Die Voranmeldung für Januar muss dann also erst am 10. März eingereicht werden. Unser Tipp: Sie brauchen den Antrag nicht zu begründen.

Wenn Ihnen die Dauerfristverlängerung gewährt wird, ist bei einer monatlichen Anmeldepflicht Folgendes zu beachten:

- Der Antrag auf Dauerfristverlängerung kann bis zu dem Zeitpunkt gestellt werden, an dem die Voranmeldung, für die die Fristverlängerung erstmals gelten soll, abzugeben ist. Ein Beispiel: Stellen Sie Ihren Antrag auf Dauerfristverlängerung bis zum 10.3., gilt die Dauerfristverlängerung ab Februar dieses Jahres.

- Es ist eine Sondervorauszahlung in Höhe von 1/11 der Summe der Vorauszahlungen des Vorjahres zu leisten.

Bei neu gegründeten Unternehmen richtet sich die Sondervorauszahlung nach den voraussichtlichen Umsätzen. In der Erklärung für den Dezember wird die Sondervorauszahlung dann angerechnet. Auch für die vierteljährliche Voranmeldung ist eine Dauerfristverlängerung möglich, hier muss keine Sondervorauszahlung geleistet werden.

Bevor Sie die Zahlung ans Finanzamt durchführen, muss noch folgende Frage geklärt werden:

Bin ich Ist- oder Soll-Versteuerer?

Für die Zahlung der Umsatzsteuer gibt es zwei Varianten:

- Bis zu einem Gesamtumsatz von 500.000 € gilt auf Antrag die Ist-Versteuerung

- Übersteigt der Gesamtumsatz 500.000 € gilt die Soll-Versteuerung

Bei der Sollversteuerung ist die Umsatzsteuer in der Voranmeldung zu erklären, sobald Sie die Leistung erbracht haben. Auf die Rechnungsstellung oder Bezahlung kommt es nicht an. Bei der Ist-Versteuerung muss die Umsatzsteuer erst abgeführt werden, sobald die gestellte Rechnung auch tatsächlich bezahlt wurde. Diese Regelung verbessert ihre Liquidität und bringt Ihnen einen Zinsvorteil.

Beispiel Soll-Versteuerer: Sie haben eine Bauleistung bei einem Kunden im Februar erbracht. Die Rechnungserstellung und die Zahlung erfolgen im März. Die Umsatzsteuer ist in der Voranmeldung Februar zu erklären.

Beispiel Ist-Versteuerer: Sie haben eine Bauleistung bei einem Kunden im Februar erbracht. Die Rechnungserstellung erfolgt im März, die Zahlung aber erst im April. Die Umsatzsteuer ist in der Voranmeldung für den April zu erklären.

Ab wann kann ich die Vorsteuer geltend machen?

Ein Beispiel: Sie haben einen Bürostuhl im Januar geliefert bekommen und im Februar die Rechnung erhalten. Somit ist die Vorsteuer im Februar abzugsfähig, da die Leistung erbracht wurde und die Rechnung vorliegt. Auch wenn Sie die Rechnung tatsächlich erst im März begleichen: Auf den Zeitpunkt der Bezahlung kommt es bei der Vorsteuer nicht an.

Tipp: Wenn Sie für Ihre Buchführung das Programm lexoffice verwenden, können Sie damit auch Ihre Umsatzsteuer-Voranmeldung erzeugen. Alle in lexoffice erfassten Daten können Sie an smartsteuer übergeben und dann Ihre Einnahmen- und Überschussrechnung, Umsatzsteuererklärung und ggf. Ihre Gewerbesteuererklärung erstellen.

Unsere Empfehlung: Schauen Sie sich auch unser Video zum Thema Umsatzsteuervoranmeldung an.