Photovoltaikanlage: Steuererklärung oder steuerfrei?

- Seit 2022 sind kleine und neu installierte PV-Anlagen bis 30 kW (Peak) unabhängig vom Anschaffungszeitpunkt steuerfrei, da die Einkommensteuer entfällt.

- Seit 2023 ist für den Erwerb, Lieferung und Installation kleiner Solaranlagen die Umsatzsteuer auf 0 % gesetzt.

- Ab 100 KW (Peak) pro Person muss eine EÜR erstellt werden.

Photovoltaikanlagen sind auch 2026 eine beliebte Möglichkeit, den eigenen Strombedarf zu decken. Der Betrieb einer PV-Anlage hat aber auch steuerliche Auswirkungen. Wir unterscheiden zwischen kleinen Anlagen und gewerblicher Nutzung. Wann, was gilt und worauf Du achten solltest, erfährst Du hier.

PV-Anlage: Die wichtigsten steuerlichen Aspekte für geringe Nutzung im Überblick.

Seit 2022 sind kleine Photovoltaikanlagen von der Einkommensteuer befreit, also steuerfrei. Das gilt auch für alle, die bereits vor diesem Jahr die Anlage in Betrieb genommen haben. Diese Regelung erspart einiges an Bürokratie.

Aber was ist mit einer „kleinen“ PV-Anlage gemeint? Anlagen mit einer Leistung bis 30kW Peak oder 15 kW Peak pro Partei auf Mehrfamilienhäusern sind von der Einkommensteuer befreit. Dabei gilt eine Obergrenze von insgesamt 100 kW Peak pro Person. Das trifft dann zu, wenn jemand z.B. mehrere Projekte mit einer Anlage betreibt. Grundsätzlich bezieht sich die Regelung auf Anlagen, die zur Versorgung von Wohngebäuden dienen. Deine Anlage kann also auch auf der Garage, einem Schuppen oder im Garten stehen.

Bei Balkonkraftwerken fällt ebenfalls keine Einkommensteuer an, da diese „Stecker“-betriebenen Anlagen sehr klein sind und der eigenen Versorgung dienen. Mieter können auf dem eigenen Balkon, ohne Sorge den eigenen Strom produzieren.

Was ist mit Erträgen aus dem Betrieb der Photovoltaik-Anlagen?

Diese kleinen Photovoltaik-Anlagen sind von der Ertragssteuer befreit. Dies gilt auch für kleine gewerblich genutzte Anlagen wie z.B. bei Vermietung auf Mehrfamilienhäusern (15 kW Peak). Dadurch entfällt die Notwendigkeit, zwingend eine Einnahmen-Überschuss-Rechnung zu erstellen, was eine riesige Erleichterung für die Steuererklärung ist. Du kannst damit vollständig auf die Meldung beim Finanzamt durch den Fragebogen zur steuerlichen Erfassung verzichten, solange Du unter die Kleinunternehmerregelung fällst und eine wie o.g. kleine PV-Anlage betreibst.

0% Umsatzsteuer ab 2023

Die Umsatzsteuer wurde ab der neuen Regelung im Jahre 2023 (§ 12 Absatz 3 UStG) angepasst. So gilt die 0%-Umsatzsteuer auf den Erwerb, die Installation und die Lieferung der Photovoltaik-Anlage einschließlich der Batteriespeicher. Bedingung ist nur, die Nähe der PV-Anlage zum Wohngebäude. Wenn Du einen Garantie- oder Wartungsvertrag abgeschlossen hast, gelten dafür auch weiterhin die 19% Umsatzsteuer.

Für die Umsatzsteuer gilt nicht das Datum der Bestellung, sondern das Datum der vollständigen Lieferung. Beispiel: Die Bestellung erfolgt im Januar 2020, aber die Lieferung und Montage erfolgt im Februar 2023. Dann gilt der 0% Umsatzsteuersatz. Insofern Du die Anlage selber installierst, zählt das Lieferdatum ab 2023.

Was zählt alles zu einer PV-Anlage?

- Solarmodule

- Solardachziegel

- Batteriespeicher

- Wechselrichter

- Dachhalterung

- Energiemanagementsystem

- Solarkabel

- Einspeisesteckdose (Wieland-Steckdose)

- Funk Rundsteuerungsempfänger

Was ist mit meiner alten Anlage? Auch hier gilt, dass neue Teile ab dem Jahr 2023 mit 0% Umsatzsteuer berechnet werden. Ob dadurch die PV-Anlage günstiger wird, liegt allerdings im Ermessen des Anbieters, der nicht verpflichtet ist, den Vorteil weiterzugeben.

Photovoltaik Vereinfachungsregelung galt bis 01.01.2023

Das Bundesfinanzministerium hatte am 2. Juni 2021 eine Vereinfachungsregelung festgelegt, die dann von der Ampel verändert wurde. Diese gewährte Betreibern von kleinen Photovoltaikanlagen und vergleichbaren Blockheizkraftwerken ein Wahlrecht:

- Nutztest Du die Vereinfachungsregelung, ging das Finanzamt davon aus, dass Du über die gesamte Betriebsdauer keinen Gewinn erwirtschaftest. Du hast eine Anlage demnach aus „Liebhaberei“ betrieben. Du musstest mögliche Gewinne aus dem Betrieb dann nicht in der Steuererklärung angeben und keine Einkommensteuer zahlen.

- Hast du die Vereinfachungsregelung nicht genutzt, prüfte das Finanzamt anhand Deiner Angaben zu den Investitions- und Betriebskosten, sowie den voraussichtlichen Erlösen, ob Du mit dem Betrieb der Anlage einen Gewinn erzielt hast. War das der Fall, musste der Gewinn versteuert und dazu eine Einnahmen-Überschuss-Rechnung (EÜR) erstellt werden.

- Falls Du noch rückwirkend Deine Steuer anmeldest, dann setze Dich bitte mit Deinem Finanzamt in Verbindung, wie Du vorgehen sollst.

Wann muss ich ein Gewerbe für meine Solaranlage anmelden?

Unter bestimmtem Bedingungen musst Du ein Gewerbe für Deine PV-Anlage anmelden:

- Seit 2022 sind Betreiber ab einer Anlagengröße über 30 KWp auf einem Gebäude oder Gesamtgröße aller Anlagen über 100 KWp verpflichtet, ein Gewerbe anzumelden.

- Anlagen die nicht zur Versorgung von Wohnhäusern dienen, wie z.B. Agrar-Solar oder Freiflächenanlagen. Diese musst Du innerhalb von vier Wochen nach Inbetriebnahme der Anlage bei der Kommune anmelden. Das geht meist über die Website der jeweiligen Stadt.

Das Finanzamt teilt Dir nach der Gewerbeanmeldung Deine unternehmerische Steuernummer mit und fordert Dich dazu auf, den „Fragebogen zur steuerlichen Erfassung“ auszufüllen.

In diesem Fragebogen gibst Du an, welchen Umsatz Du voraussichtlich erzielen wirst und, ob Du Umsatzsteuer entrichten willst oder nicht. Als Kleinunternehmer kannst Du nämlich zwischen der Kleinunternehmerregelung und der Umsatzsteuerpflicht wählen. Jede Variante hat bestimmte Vor- und Nachteile:

Welche Vor- und Nachteile hat die Kleinunternehmerregelung?

Die Kleinunternehmerregelung kommt für gewerbliche Betreiber einer PV-Anlage infrage, wenn der Umsatz bei maximal 22.000 € brutto im Jahr liegt, beziehungsweise aller Voraussicht nach liegen wird. Ab dem Jahr 2024 wurden diese Grenzen übrigens erhöht, für Kleinunternehmer gilt eine Grenze von 25.000 €.

Wichtig: Die Freigrenze gilt für die gesamte selbstständige oder gewerbliche Tätigkeit. Hast Du neben der Stromerzeugung noch weitere Umsätze, zum Beispiel als Freiberufler, musst Du diese zusammenzählen.

Als Kleinunternehmer musst Du keine Umsatzsteuer auf Deine Erlöse abführen. Du musst daher auch keine Umsatzsteuererklärung machen. Auf der anderen Seite kannst Du aber auch keinen Vorsteuerabzug nutzen. Das heißt, Du kannst Dir die Mehrwertsteuer für die Kosten im Zusammenhang mit der Anlage nicht zurückholen.

Die Kleinunternehmerregelung lohnt sich in der Regel, wenn Du einen hohen Eigenverbrauch und geringe Anlagekosten verzeichnest. Hast Du Dich für die Regelbesteuerung entschieden, kannst Du nach fünf Jahren zur Kleinunternehmerregelung wechseln.

Welche Vor- und Nachteile hat die Umsatzsteuerpflicht?

Wählst Du die Umsatzsteuerpflicht, fällt eine Umsatzsteuer in Höhe von 19 % auf „Deinen“ Solarstrom an. Das gilt für den Strom, den Du ins Netz einspeist, ebenso wie für den selbst genutzten Strom. Das gilt allerdings nur für die ersten fünf Jahre ab dem Jahr der Inbetriebnahme. Du musst im Rahmen der Regelbesteuerung jährlich eine Umsatzsteuererklärung abgeben.

Nun fragst Du dich wahrscheinlich völlig zurecht, wieso Du dies tun sollst. Das Zauberwort lautet „Vorsteuerabzug“. Es bedeutet, Du kannst Dir die Mehrwertsteuer, die im Zusammenhang mit der Anlage anfällt, zurückholen. Hierzu zählen Kosten für die Planung, Anschaffung und Installation der Anlage, ebenso wie Wartungskosten oder Kosten für einen Steuerberater.

Es ist häufig steuerlich am günstigsten, zu Beginn die Umsatzsteuerpflicht zu wählen und nach sechs Jahren zur Kleinunternehmerregelung zu wechseln.

Tipp: Wechsel von Umsatzsteuerpflicht zum Kleinunternehmerstatus

Unterliegst Du der Regelbesteuerung, kannst Du im fünften Jahr, nachdem Du die PV-Anlage in Betrieb genommen hast, beim Finanzamt beantragen, zur Kleinunternehmerregelung zu wechseln. Damit kannst Du die Vorteile der Umsatzsteuerpflicht (Vorsteuerabzug!) und der Kleinunternehmerregelung (keine Umsatzsteuer!) kombinieren.

Ob die Anlage im März oder im Oktober in Betrieb ging, spielt übrigens keine Rolle, der Statuswechsel ist immer zum Ersten eines Jahres nach Ablauf der Fünf-Jahres-Frist möglich. Du solltest jedoch besser noch ein Jahr mit der Statusänderung warten, denn bei der Vorsteuer gibt es einen Berichtigungszeitraum, der erst nach fünf vollen Jahren endet. Das Finanzamt könnte im ungünstigsten Fall den Vorsteuerabzug berichtigen und Geld zurückfordern.

Ist Deine PV-Anlage nicht wie üblich auf dem Dach installiert, sondern als „Indachanlage“ ausgeführt, beträgt der Berichtigungszeitraum sogar zehn Jahre. Um Deinen Status zu wechseln, reicht eine fristgerechte formlose Mitteilung an die Behörde aus, in der Du schreibst, ab dem folgenden Jahr die Kleinunternehmerregelung nutzen zu wollen.

Steuer für die PV-Anlage berechnen

Die Steuern bei steuerpflichtigen Anlagen für selbst erzeugten Strom unterscheiden sich, je nachdem, ob Du den Strom selbst verbrauchst oder ihn gegen eine Vergütung ins Stromnetz einspeist. Wir haben zwei Beispielrechnungen vorbereitet:

Beispielrechnung: Umsatzsteuer auf verkauften Strom

Nutzt Du die Kleinunternehmerregelung nicht, musst Du auf jede Kilowattstunde verkauften Strom Umsatzsteuer abführen. Eine Ausnahme ergibt sich jedoch aus einem Anwendungserlass des Bundesfinanzministeriums: Wer mehr als 90 % des erzeugten Stroms selbst verbraucht, ist nicht umsatzsteuerpflichtig.

Bei Strom, den Du ins Netz einspeist (also an den Netzbetreiber verkaufst), ist die Einspeisevergütung ein Netto-Betrag. Du reichst die Umsatzsteuer daher einfach weiter, indem Du dem Netzbetreiber die Umsatzsteuer bis zum 28. Februar des Folgejahres in Rechnung stellst.

Das geht so:

Du liest am 31. Dezember den Zählerstand Deines Einspeisezählers ab und übermittelst diesen an den Netzbetreiber. Damit erstellt der Netzbetreiber die Endabrechnung über die eingespeiste Strommenge. Mit dem dort angegebenen Erlös berechnest Du die Umsatzsteuer (Erlös x Steuersatz, zum Beispiel 500 € x 0,19 = 95 €). Anschließend schickst Du dem Netzbetreiber eine Rechnung über die so errechnete Umsatzsteuer.

Beispielrechnung: Umsatzsteuer auf Eigenverbrauch

Auch selbst verbrauchter Strom muss versteuert werden, zumindest wenn:

- Du nicht mehr als 90 % des Stroms selbst verbrauchst,

- Du nicht die Kleinunternehmerregel nutzt oder

- Dein Umsatz aus dem Stromverkauf und weiteren selbständigen Tätigkeiten mehr als 22.000 € im Jahr (ab 2024 25.000€) beträgt ,dann kannst Du die Kleinunternehmerregel nicht wählen.

Bei kleinen PV-Anlagen unter 10 Kilowatt Leistung genügt es, pro Kalenderjahr zwei Werte zu erfassen:

- Die insgesamt erzeugte Strommenge, die Du am Wechselrichter ablesen kannst.

- Die ins Stromnetz abgegebene Energie, die Du am Einspeisezähler ablesen kannst.

Aus der Differenz ergibt sich der Eigenverbrauch. Den Wert Deines Eigenverbrauchs berechnest Du, indem Du den Nettostrompreis Deines Energieversorgers ansetzt. Auf den so ermittelten Wert wendest Du den Umsatzsteuersatz von 19 % an.

Dazu gehst Du wie in dieser Beispielrechnung vor:

Wir nehmen für das Beispiel 1.000 kWh Eigenverbrauch und einen Nettostrompreis des Energieversorgers von 27 Cent / kWh an.

| Wert-Eigenverbrauch: | 1.000 kWh x 27 Cent / kWh = 270 Euro |

| Umsatzsteuer auf Eigenverbrauch: | 270 Euro x 0,19 = 51,30 Euro |

Achtung: Betreibst Du eine PV-Anlage mit mehr als 6 kW Leistung, musst Du einen Smart Meter installieren lassen. Smart Meter sind geeicht.

Beispielrechnung: Einkommensteuer auf Eigenverbrauch

Die Einkommensteuer auf selbst verbrauchten Solarstrom kannst Du nach zwei unterschiedlichen Methoden berechnen:

- Pauschale Ermittlung:

Du kannst pauschal 20 Cent je verkaufte Kilowattstunde als Betriebseinnahme ansetzen. Angenommen, Du verbrauchst in einem Jahr 1.000 kWh des produzierten Solarstroms selbst, liegt der zu versteuernde Eigenverbrauch also bei

1000 kWh x 0,20 € = 200 €. - Wiederbeschaffungswert:

Die zweite Variante ist die Berechnung des Wiederbeschaffungswerts. Diese Möglichkeit ist günstiger, wenn der Grundpreis Deines Netzbetreibers unter 20 Cent / kWh liegt. Du kannst dann mit dem Preis rechnen, den Dein Energieversorger ansetzt, z. B. 18 Cent / kWh:

1000 kWh x 0,18 € = 180 €.

Sonderfall: Geförderter Eigenverbrauch

Eine Besonderheit gilt für Photovoltaikanlagen, die zwischen Januar 2009 und März 2012 in Betrieb gegangen sind. Das betrifft schätzungsweise immerhin rund 100.000 Betreiber. Laut dem Erneuerbare-Energien-Gesetz aus 2009 haben diese Anlagen Anspruch auf eine Vergütung für selbst genutzten Solarstrom.

Für die Abrechnung stellst Du Deinem Netzbetreiber sowohl den ins Netz eingespeisten Strom als auch, den selbst verbrauchten in Rechnung. Den Eigenverbrauch kaufst Du dann anschließend zurück. Aus der Differenz zwischen der Vergütung für den eingespeisten Strom und dem Preis für den Eigenverbrauch ergibt sich die Vergütung für den Eigenverbrauch. Die Einnahmen aus der EEG-Förderung für selbstverbrauchten Strom musst Du – wie auch die Zahlungen für den verkauften Strom – in Deiner Einkommenssteuererklärung angeben.

Die Photovoltaikanlage in der Steuererklärung

Kannst Du die Vereinfachungsregelung nicht nutzen, musst Du mit Deiner Einkommenssteuererklärung auch eine Einnahmen-Überschuss-Rechnung abgeben. Das erledigst Du mit der Anlage EÜR.

Unternehmer müssen ihre Steuererklärungen grundsätzlich in elektronischer Form ans Finanzamt übermitteln. Am einfachsten geht das, wenn Du die Steuererklärung von smartsteuer nutzt.

Den Gewinn für den Betrieb Deiner Photovoltaikanlage errechnest Du, indem Du die Betriebsausgaben von den Betriebseinnahmen abziehst. Diese Angaben machst Du in der Anlage G Deiner Steuererklärung. Du rechnest folgendermaßen:

| Betriebseinnahmen (hierzu zählen die Vergütung für eingespeisten Strom sowie der Betrag für den Eigenverbrauch inkl. Umsatzsteuer) | ...EUR | |

| - | Betriebsausgaben (hierzu zählen z. B. Abschreibung des Kaufpreises der PV-anlage verteilt auf 20 Jahre, Zinsen für einen Kredit, Reparatur- oder Wartungskosten, Versicherung etc. jeweils inkl. Umsatzsteuer) | ...EUR |

| = | Zu versteuernder Gewinn (bzw. evtl. mit anderen Einkünften zu verrechnender Verlust) | ...EUR |

Neben der Einkommenssteuererklärung musst Du auch jährlich eine Umsatzsteuererklärung machen, wenn Du nicht die Kleinunternehmerregelung gewählt hast. In diesem Fall musst Du außerdem in den ersten beiden Betriebsjahren monatlich eine Vorsteueranmeldung machen. Hierin trägst Du jeden Monat ein, wie viel Mehrwertsteuer Du gezahlt hast, um die Anlage zu betreiben.

Mit dem Buchhaltungsprogramm Lexware Office kannst Du Deine EÜR-Daten zu smartsteuer senden und dadurch viel Zeit sparen und Tippfehler beim Übertragen vermeiden. Hier geht es zum Lexware Office und smartsteuer Kombi-Angebot mit starken Rabatten.

Photovoltaikanlage abschreiben

Eine Photovoltaikanlage kann in der EÜR abgeschrieben werden. Dazu teilst Du die Netto-Investition durch die Anzahl der Betriebsjahre laut AfA-Tabelle – für Photovoltaikanlagen sind dies 20 Jahre. Daraus ergibt sich, dass Du pro Jahr 5 % der Kosten abschreiben kannst – das ist die sogenannte lineare Abschreibung.

Daneben kannst Du innerhalb der ersten 5 Jahre auch eine 20-prozentige Sonderabschreibung nutzen.

Hast Du für den Kauf der PV-Anlage eine Förderung erhalten – zum Beispiel von der KfW-Bank –, musst Du diese Förderung entweder

- als Sondereinnahme erfassen oder

- Du reduzierst den Kaufpreis um die Fördersumme und schreibst den somit geminderten Betrag ab.

Es gilt eine Befreiung von der Gewerbesteuer für kleine Photovoltaik-Anlagen. Erst gewerbliche Anlagen mit einem Ertrag über 24.500 € p.a. kommen für die Gewerbesteuer in Betracht.

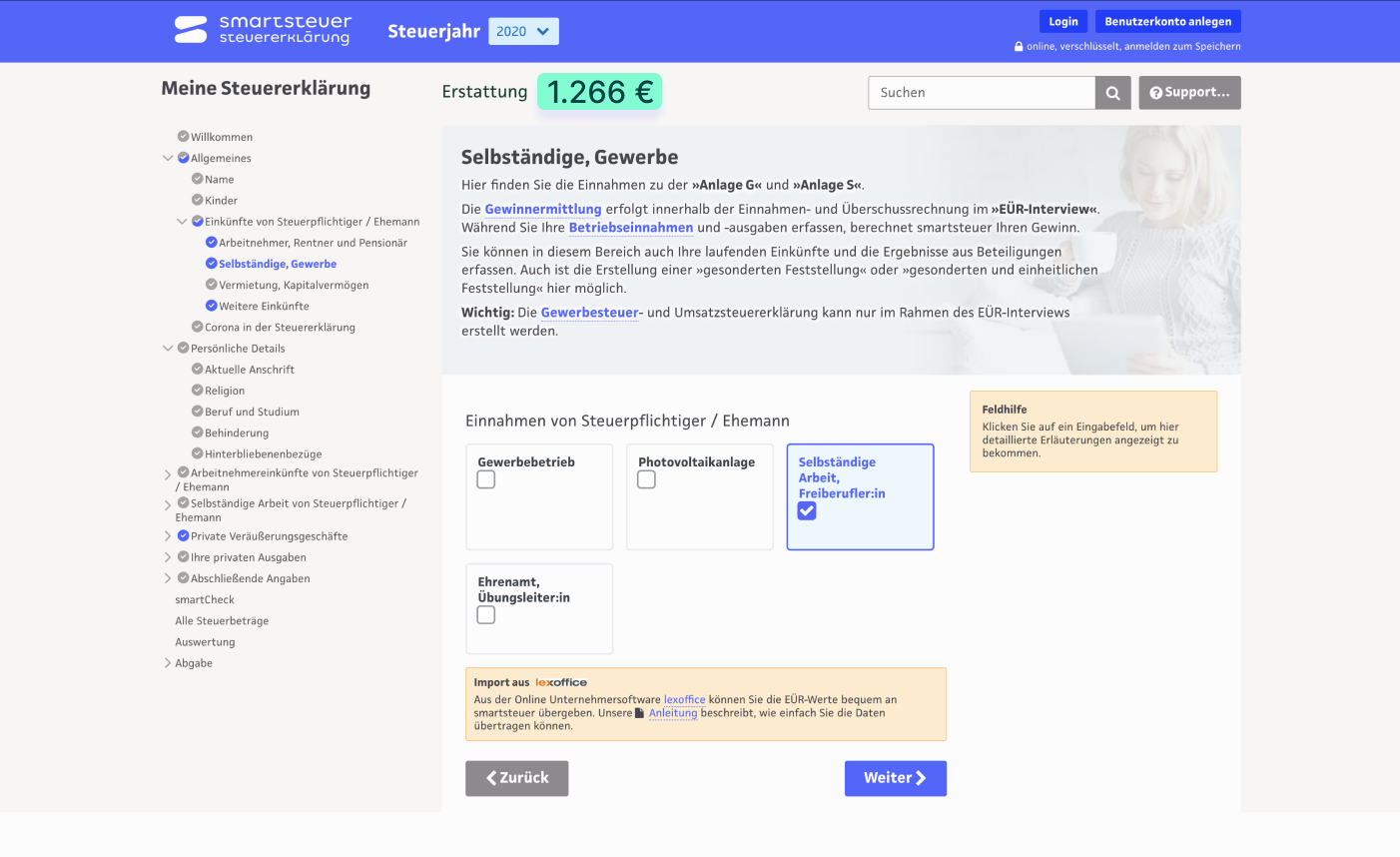

Steuererklärung mit smartsteuer: So gibst Du die Photovoltaikanlage an

Alle Besitzer von Photovoltaik-Anlagen müssen die Steuererklärung elektronisch abgeben. Mit smartsteuer erledigst Du die Steuererklärung einfach online. Probiere es direkt aus, denn Du kannst smartsteuer kostenlos testen. Zum Schluss kannst Du Deine Steuererklärung komplett digital ans Finanzamt übermitteln.

Je nachdem, wie groß Deine Anlage ist und ob Du den Solarstrom selbst verbrauchst oder ob Du diesen verkaufst – unterliegt sie unterschiedlichen Steuerpflichten. Um Dich optimal zu unterstützen, bietet smartsteuer einen eigenen Interview-Bereich speziell für Betreiber einer Photovoltaikanlage.

Unter » Allgemeines » Einkünfte von Steuerpflichtiger / Ehemann » Selbstständige, Gewerbe kannst Du das Feld Photovoltaikanlage aktivieren. Anschließend musst Du eine Einnahmen- und Überschussrechnung (EÜR) als Photovoltaikanlagenbesitzer unter Gewerbebetrieb von Steuerpflichtiger / Ehemann anlegen.

Häufige Fragen

Was galt ab 2021 bis 2022 bei der Versteuerung der PV-Anlage?

Das Bundesfinanzministerium hat eine Vereinfachungsregelung vom 01.01.2021 bis 31.12.2022 festgelegt. Diese gewährte Betreibern von kleinen Photovoltaikanlagen und vergleichbaren Blockheizkraftwerken ein Wahlrecht bei der Versteuerung. Dieses Gesetz seit dem 01.01.2023 durch weitreichende zusätzliche Vereinfachungen abgelöst.

Welche Vorteile und Nachteile hat die Vereinfachungsregel?

Ziel der Vereinfachungsregelung war es, den bürokratischen Aufwand für PV-Anlagenbesitzer zu minimieren. Nutztest Du die Regelung, warst Du von der jährlichen Einnahmen-Überschussrechnung befreit und musstest mögliche Gewinne aus dem Betrieb der Anlage nicht versteuern.

Sind PV-Anlagen bis 30 kW Peak steuerfrei?

Ab 2023 sind Photovoltaikanlagen bis 30 kW Peak steuerfrei und die Umsatzsteuer für die Solaranlage ist für Lieferung und Installation auf 0 % gesetzt. Für die Einspeisung entfällt die Umsatzsteuer. Diese Regelung ist auch 2026 gültig.

Über den Autor:

Jana Wagner

Steuern 𝘦𝘪𝘯𝘧𝘢𝘤𝘩 verstehen - nach diesem Prinzip schreibt Jana für smartsteuer. Nach ihrem Studium in Germanistik sammelte sie Erfahrungen als Freie Journalistin einer Tageszeitung, als TV-Redakteurin und als Werbetexterin. Seit 2023 unterstützt sie uns im Team dabei, das Thema Steuern spannend und verständlich aufzubereiten.

Mach es Dir einfach:

Berechne jetzt kostenlos, wie viel Du vom Finanzamt erstattet bekommst und zahle erst bei Abgabe.

Jetzt Steuer starten